ФАС может увеличить в полтора раза тарифы на дальнюю перевозку железорудного сырья (ЖРС) на экспорт через погранпереходы. Сейчас экспортеры железной руды пытаются перенаправить потоки в Китай, поскольку до введения санкций их основным рынком сбыта была Европа. Аналитики отмечают, что из-за разворота на восток резко выросло транспортное плечо и по итогам года экспорт железорудного сырья может упасть на 40%.

Железнодорожные тарифы на экспортную перевозку руд и железорудного концентрата на дальние расстояния могут вырасти на 50%, говорится в проекте приказа об индексации железнодорожных тарифов, опубликованном ФАС (по нему грузовые тарифы с 1 января должны увеличиться на 10%, см. “Ъ” от 3 ноября).

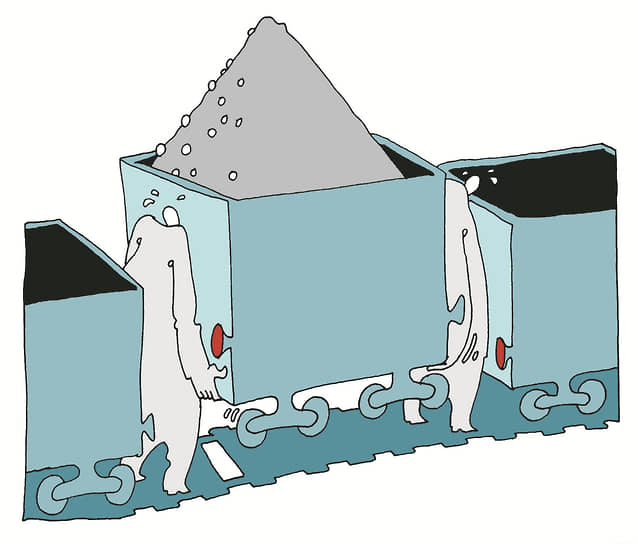

Документ предусматривает рост коэффициента на перевозку руд и железорудных концентратов на экспорт в направлении пограничных станций на расстояние свыше 5 тыс. км с нынешних 0,865 до 1,3.

По данным ЦЭП Газпромбанка, в 2021 году из России экспортировано 13 млн тонн агломерированной и 12 млн тонн неагломерированной железной руды. При этом в 2021 году объем покупки российской руды Китаем почти удвоился в ценовом выражении — с $0,6 млрд до $1,2 млрд по агломерированным и с $0,6 млрд до $1,1 млрд по неагломерированным рудам.

Как поясняет директор по развитию бизнеса и консалтинговой практики Metals & Mining Intelligence Илья Коломеец, экспортный рынок ЖРС в РФ составлял существенную долю от внутреннего потребления (более 20%), крупнейшим направлением сбыта была Европа, куда в 2021 году поставлено 11,6 млн тонн. «События 2022 года в значительной степени изменили характер экспорта — российские поставщики вынуждены переориентировать объемы на удаленные и менее экономически эффективные регионы,— добавляет он.— Следствием стало кратное сокращение экспорта ЖРС в Европу — по итогам 2022 года он не превысит 3 млн тонн».

Падение, говорит эксперт, наблюдается почти у всех ГОКов вне зависимости от попадания в санкционные списки. В 2022 году ожидается снижение экспорта ЖРС из РФ более чем на 40%.

Также усложняются логистические маршруты. По итогам года ожидается рост транспортного плеча от ГОКов до пограничных пунктов на 24%, говорит Илья Коломеец. У ряда ГОКов плечо увеличилось в несколько раз: так, следует из аналитики Metals & Mining Intelligence, средневзвешенное расстояние экспортных поставок до погранпереходов и портов у «Карельского окатыша» «Северстали» выросло на 345%, у Лебединского ГОКа «Металлоинвеста» — на 98%.

Как сообщается в презентации Metals & Mining Intelligence, за восемь месяцев экспорт железорудного концентрата из РФ упал на 20,3%, до 5,5 млн тонн. Ранее 15% поставок шли в Европу, где основным поставщиком был «Металлоинвест». В этом же году на Европу приходится только 4% поставок, а доля экспортных отгрузок в Китай выросла с 82% до 86%. «Еврохим» (с Ковдорского ГОКа) и дальневосточные ГОКи — традиционные игроки на направлении — поставили в КНР 100% своего экспорта, 1,9 млн и 2,8 млн тонн соответственно, тогда как «Металлоинвест», отгрузивший за восемь месяцев 2021 года 1 млн тонн железорудного концентрата в Европу, на китайское направление перейти пока не смог. В «Металлоинвесте» отказались от комментариев.

По мнению Ильи Коломейца, дальнейшая индексация тарифов может привести к тому, что доступный экспортный рынок еще сократится и объемы поставок продолжат снижаться.

«На фоне укрепления рубля ситуация будет неблагоприятной для поставщиков руды на экспорт,— говорит он.— В качестве более гибкого механизма можно рассмотреть установление "тарифного предела" в виде процента от цены продукции на конечной станции. Также приведению тарифной составляющей к рыночным условиям способствовала бы привязка к рыночным индикаторам на основе независимых ценовых индексов». Очевидно, что при принятии решения нужно взвешивать кумулятивный эффект на экономику в целом, уточняет эксперт: рост тарифной составляющей и прибыли ОАО РЖД необходимо сопоставить со снижением объемов налогооблагаемой базы у экспортеров сырья.